Die Basisrente wurde ursprünglich als geförderte Altersvorsorgeform für Selbstständige konzipiert, da die anderen staatlich geförderten Vorsorgeformen wie die Riester-Rente und die betriebliche Altersversorgung (bAV) für diese Berufsgruppen nicht möglich sind. Sie ist aber auch ein ideales Instrument für die Altersvorsorge von gutverdienenden Arbeitnehmer/innen, freiberuflich Tätigen, Frauen und der Generation 50plus.

Die Vorteile der (fondsgebundenen) Basisrente gegenüber einer anderen staatlich geförderten Altersvorsorge im Überblick:

- Zum einen ist ein wesentlich höheres gefördertes Volumen pro Jahr von 25.787 Euro (ledig) bzw. 51.574 Euro (verheiratet) möglich – dies ist für Gutverdiener, die auch einen höheren Steuersatz haben und für die Generation 50plus, die wenig Zeit bis zum Rentenbeginn haben und entsprechend hohe Beiträge leisten wollen, wichtig.

- Zum zweiten kann bei der Basisrente auf die Bruttobeitragsgarantie verzichtet werden. Dies erhöht die Chancen auf eine höhere Rendite und Rente noch einmal deutlich.

- Zum dritten kann die Basisrente von jedem abgeschlossen werden, d.h. das Fördervolumen kann familienintern verteilt werden (Vorteil für die Frauen aufgrund der höheren Lebenserwartung).

Die staatliche Förderung dieser Rentenform ist denkbar einfach konzipiert. Beiträge können steuerlich als Sonderausgaben geltend gemacht werden und wirken steuermindernd.

Investiert man im Jahr 2021 10.000 Euro in eine Basisrente, so sind davon 9.200 Euro steuerlich absetzbar. Beim aktuellen Spitzensteuersatz von 42 % erhält man 3.864 Euro als Steuerersparnis zurück – dieser Betrag erhöht sich jährlich bis auf etwa 4.200 Euro im Jahr 2025. D.h. man hat Jahr für Jahr nur ca. 6.000 Euro eigenes Kapital investiert. Für diejenigen, die aufgrund ihrer Einkommenssituation noch den Solidaritätszuschlag entrichten, wird der Vorteil noch größer. Dieser Steuerersparniseffekt kann im BasisrentenBERATER in der kostenfreien Beratungsanwendung fairadvisor.net des IVFP berechnet werden.

Prof. Michael Hauer hierzu: „Und nutzt man die fondsgebundene Variante der Basisrente, so könnten die Wertpapierkurse im vorangegangenen Beispiel um ca. 30 % fallen (nach Kosten), bis man das eingesetzte Eigenkapital erreicht – ein ordentlicher Puffer! Eine Basisrente stellt also eine staatlich geförderte Investition in Investmentfonds dar.“

Im Gegenzug wird die Rente bei Bezug besteuert. Bei Renteneintritt z.B. im Jahr 2025 beträgt der Besteuerungsanteil 85 %, d.h. es bleibt der absolute Betrag, der sich aus den 15 % der Rentenleistung des Jahres nach Rentenbeginn ergibt, dauerhaft auch in den Folgejahren steuerfrei. Der steuerpflichtige Teil ist mit dem individuellen Steuersatz zu veranlagen. Da in der Rentenphase in der Regel der persönliche Steuersatz zusätzlich noch niedriger ist als in der Ansparphase, ist dies ein gutes Geschäft.

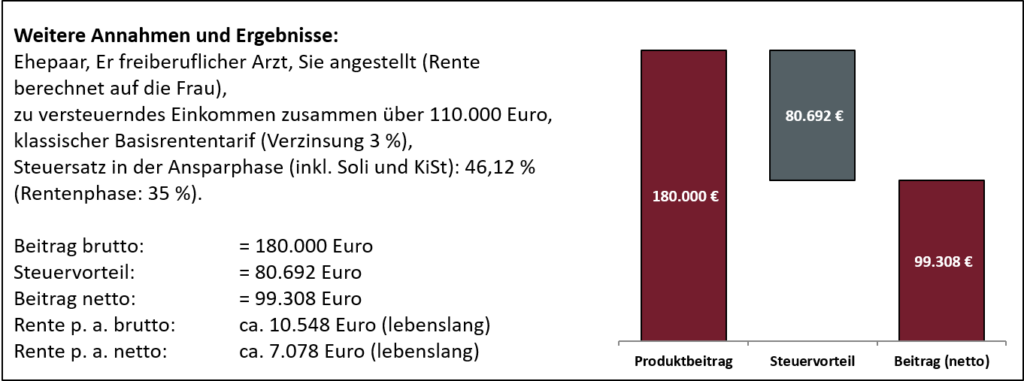

Betrachten wir nun ein Beispiel für 50plus. Investiert ein Ehepaar zehn Jahre lang jeweils 12.000 Euro jährlich in eine auf die Frau abgeschlossene klassische Basisrente, so kann es mit einer Rendite von ca. 3,6 % p.a. nach Förderung, Kosten und Besteuerung rechnen. Um die gleiche Rendite zum Beispiel mit einer Anleihe zu erzielen, müsste diese vor Abgeltungsteuer eine Rendite von etwa 5,0 % p.a. erzielen.

- durchschnittliche Abzugsfähigkeit der Beiträge: 98 %

- steuerpflichtiger Anteil der Rente (Jahr 2031): 91 %

- unterm Strich ein „Steuerplus“ von +7 %-Punkte

- Nachsteuerrendite von 3,62 % p.a.

Weitere Rechenbeispiele und Besonderheiten zur Basisrente erklärt das IVFP unter https://www.ivfp.de/basisrente/

Mit dem BasisrentenBERATER jetzt die Steuervorteile der Basisrente unter fairadvisor.net berechnen:

https://fairadvisor.net

In unserer Reihe „IVFP Inside“ erfahren Sie mehr zum Thema „Basisrente mit Turbo„.

Für weitere Informationen zu diesem Thema können Sie uns gerne kontaktieren.