Inhaltsverzeichnis

Aktuelle Indexrenditen

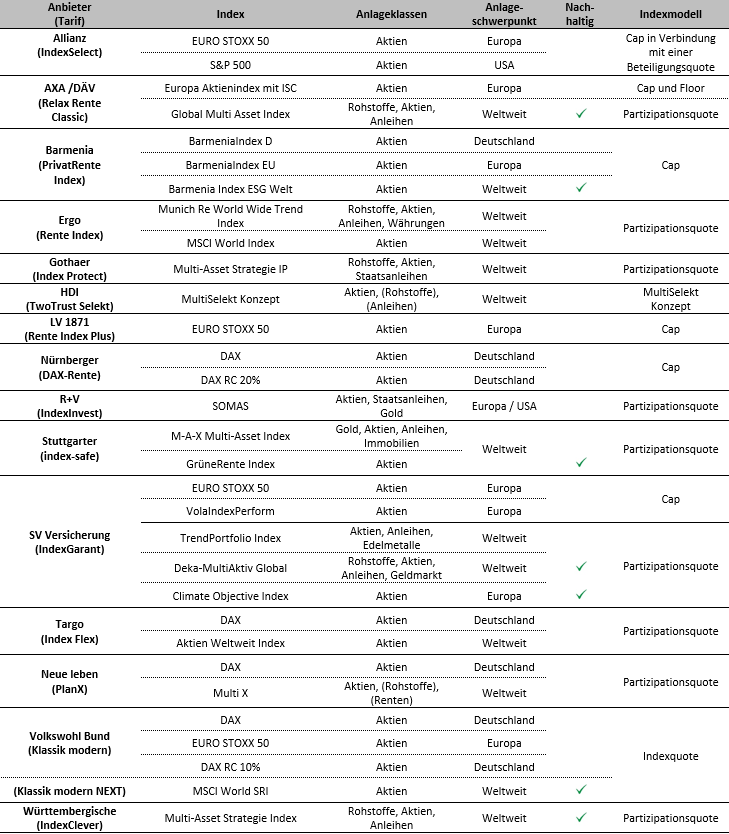

Indexgebundene Rentenversicherungen (Indexpolicen) sind inzwischen aus der Produktlandschaft deutscher Lebensversicherer nicht mehr wegzudenken. Sie stellen eine sehr beliebte Produktgattung dar, wie auch eine aktuelle Umfrage des Instituts für Vorsorge und Finanzplanung (IVFP) bestätigt: Mehr als die Hälfte der befragten Vermittler beraten regelmäßig zu Indexpolicen. Jedoch macht das Niedrigzinsumfeld den Indexpolicen zu schaffen, denn die Überschussbeteiligung der Versicherer spielt nach wie vor die entscheidende Rolle für die Renditechancen dieser Produktgattung. Gleichzeitig haben die gestiegenen Marktzinsen dazu geführt, dass viele Versicherungsunternehmen die Überschussbeteiligung nach dem Jahr 2024 auch für das Jahr 2025 erhöhen und somit die Renditechancen für Indexpolicen verbessern konnten. Auch das Thema Nachhaltigkeit scheint bei dieser Produktgattung angekommen zu sein. So bieten inzwischen sieben Unternehmen einen grünen Index an. Einen aktuellen Überblick über die angebotenen Indexpolicen liefert nachfolgende Grafik.

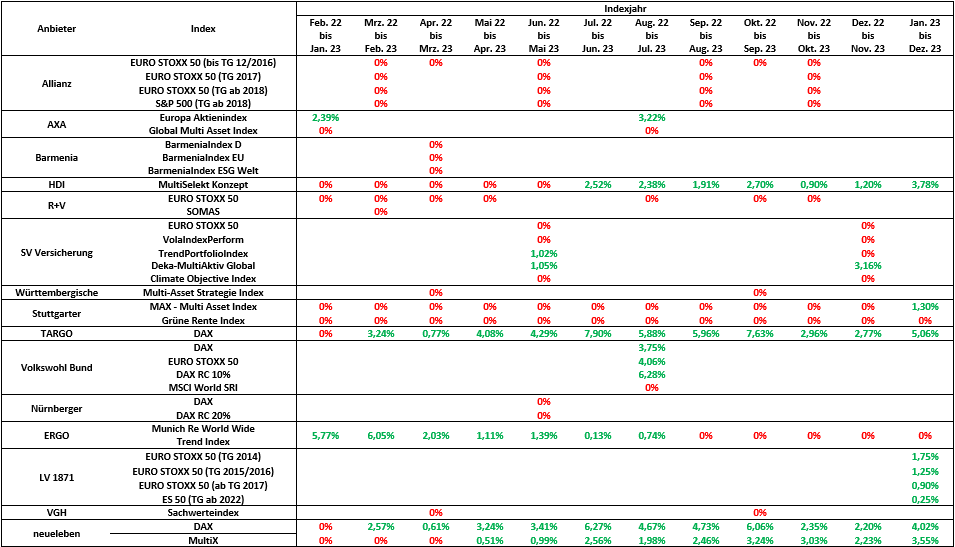

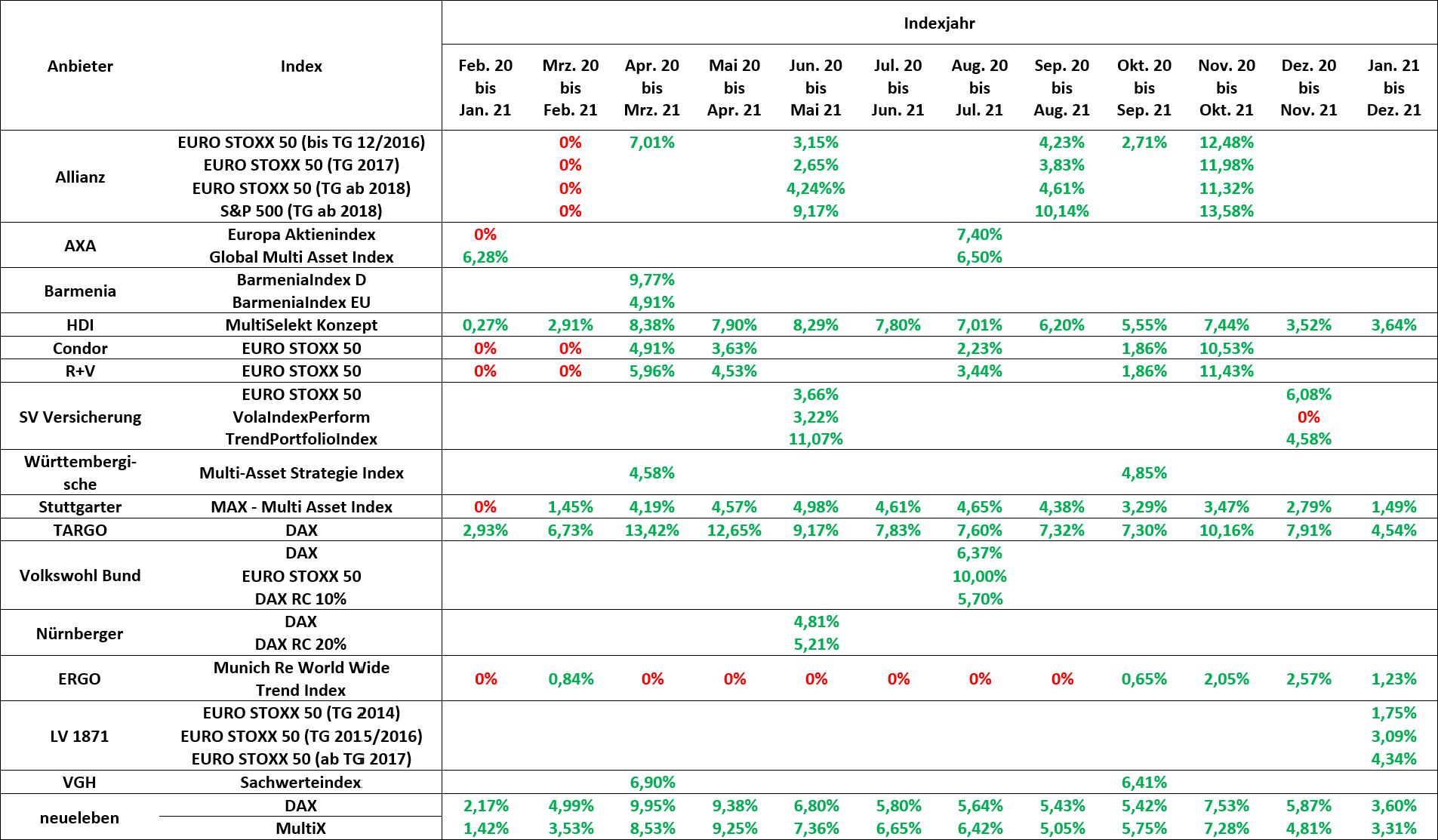

Welche Renditen wurden im vergangenem Jahr erzielt?

Nach überwiegend schlechten Indexjahren profitierten in 2024 viele Kunden von Indexpolicen und erzielten zum Teil hohe Gutschriften aus der Indexpartizipation. Im Durchschnitt betrug die maßgebliche Rendite von Indexpolicen, deren Indexjahr in 2024 endete, knapp drei Prozent. In der Spitze wurden sogar mehr als zehn Prozent erreicht. Wie bereits in den vergangenen Jahren hatten Modelle auf Basis einer jährlichen Beteiligungsquote (Ø 3,3%) gegenüber Modellen mit einer Obergrenze (Cap) (Ø 1,8%) die Nase vorne.

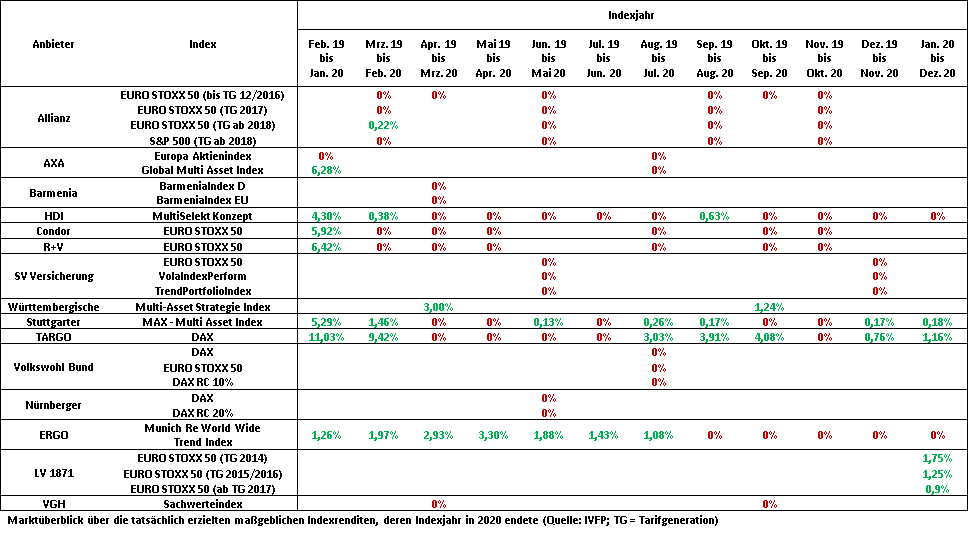

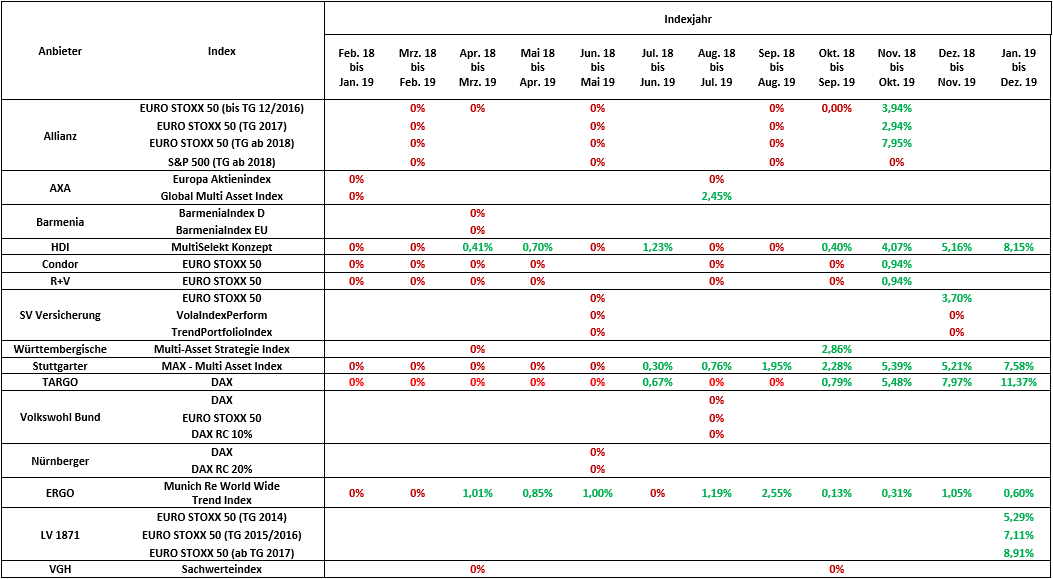

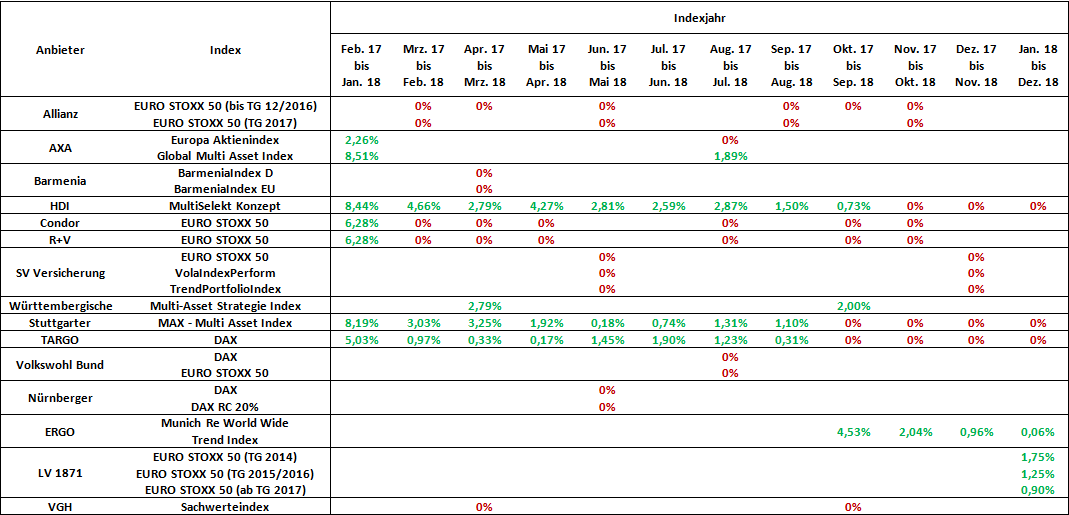

Im Jahr 2024 wiesen Indexmodelle mit reinen Aktienindizes (Ø 3,0%) eine ähnliche Performance auf wie Modelle mit einem Multi-Asset-Index (Ø 2,5%). Einen Marktüberblick über die Indexrenditen (2024) finden Sie in folgender Grafik.

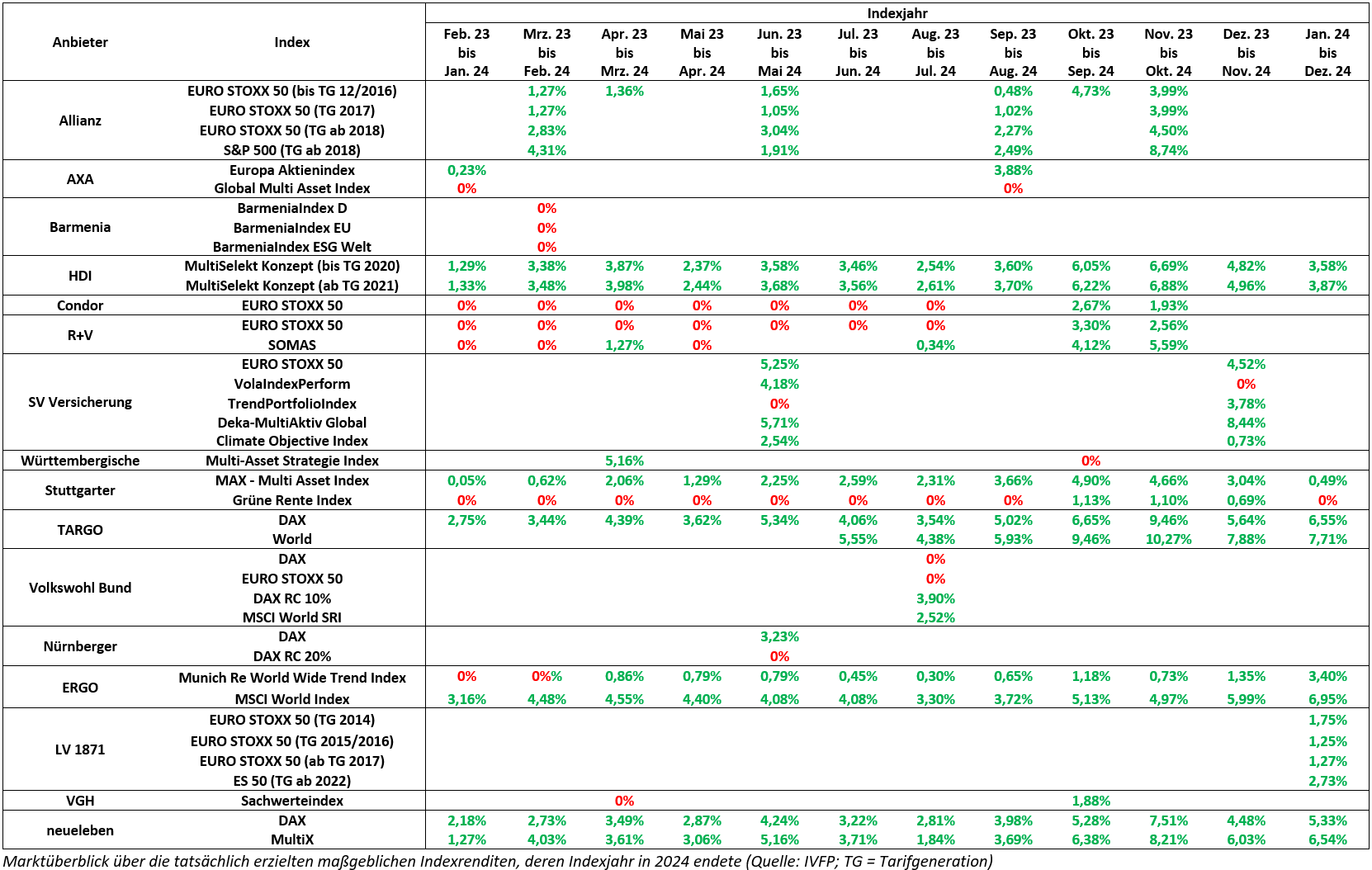

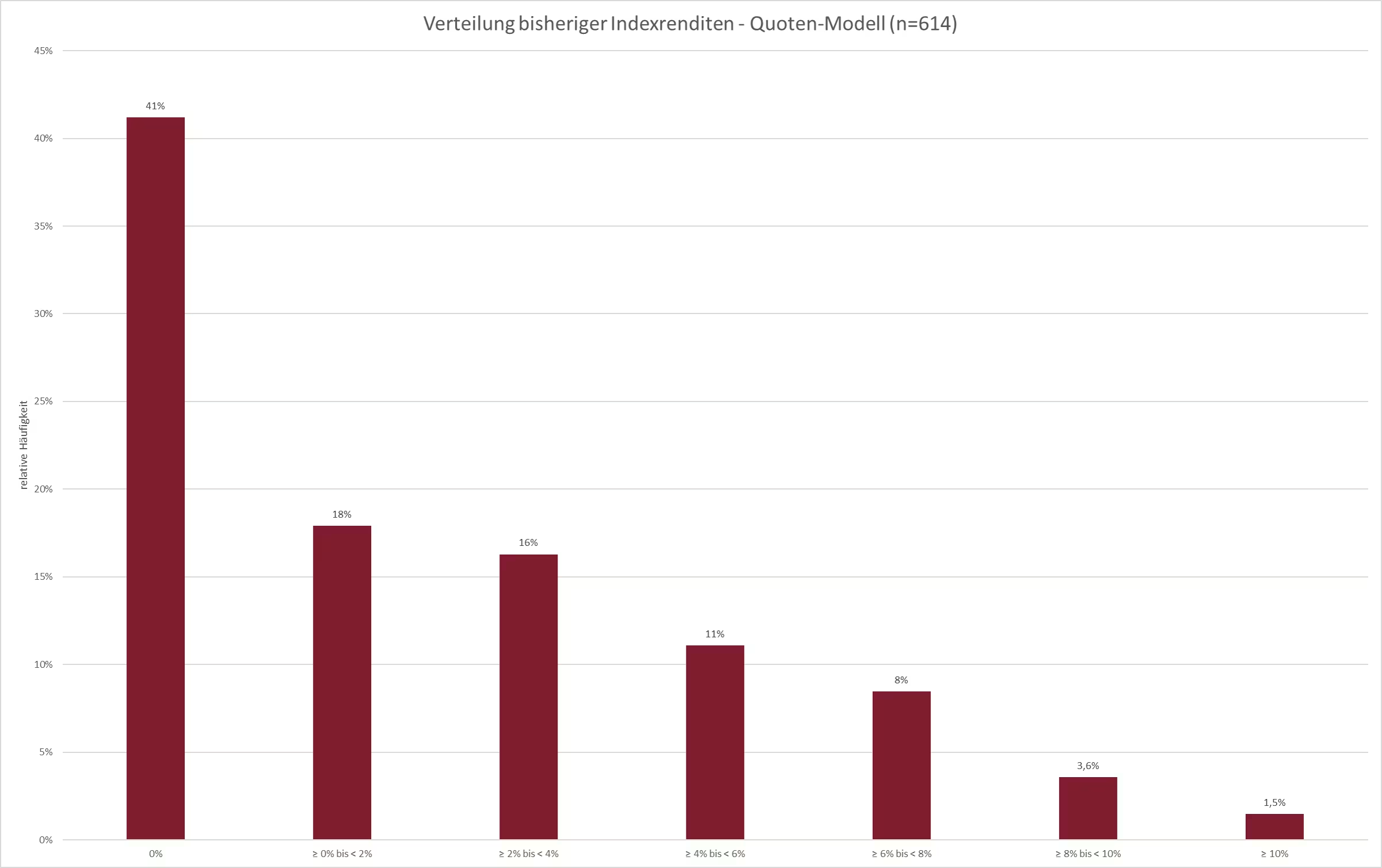

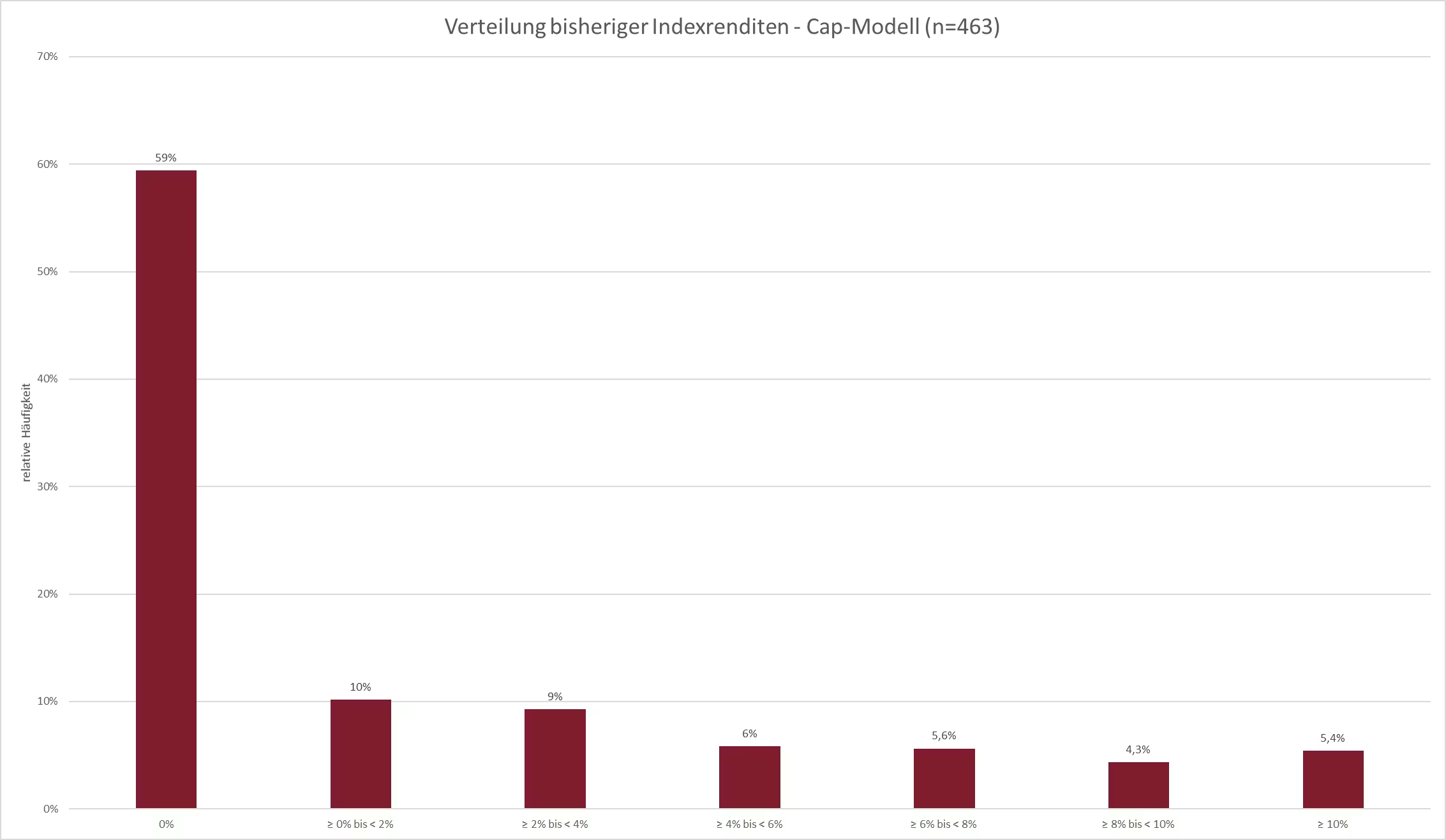

Wie haben sich die bisherigen Renditen verteilt?

Bei der Analyse aller bisherigen Indexjahre über alle Anbieter hinweg zeigt sich, dass in etwa 50 Prozent aller Fälle eine sogenannte „Nullrunde“ erzielt wurde, d.h. der Kunde bekam keine Gutschrift aus der Indexbeteiligung. In den übrigen Fällen wurden meist Renditen zwischen 0 und 8 Prozent erzielt. In sehr wenigen Fällen (ca. 4 %) gab es Indexjahre mit einer Performance oberhalb von 10 Prozent.

Funktionsweise Indexpolicen

Auf welchem Grundprinzip basieren Indexpolicen?

Die Funktionsweise dieser Produkte ist dabei sehr einfach: Analog zu einer klassischen Rentenversicherung werden die Sparbeiträge ausschließlich im Sicherungsvermögen (Deckungsstock) des Versicherers investiert. Dabei können Kund:innen jedes Jahr wählen, ob er mit seinem Guthaben an einem Index (z. B. EURO STOXX 50, DAX, …) partizipieren möchte (sog. Indexbeteiligung) oder ob sein Guthaben mit der deklarierten Verzinsung des Versicherers verzinst werden soll (sog. sichere Verzinsung). Bei Wahl der sicheren Verzinsung ähnelt eine Indexpolice einer klassischen Police, allerdings ohne garantierte Mindestverzinsung. Bei Wahl der Indexbeteiligung können Kund:innen hingegen an Kapitalmärkten teilhaben und dadurch von etwas höheren Renditechancen profitieren. Zudem enthalten diese Produkte eine endfällige Garantieleistung (z. B. anteiliger Erhalt der Bruttobeiträge). Gewinne werden jedes Jahr gesichert (Lock-in). Indexpolicen bieten somit ein hohes Maß an Sicherheit bei gleichzeitiger Beteiligungsmöglichkeit an den Kapitalmärkten.

Wie funktioniert die Indexbeteiligung?

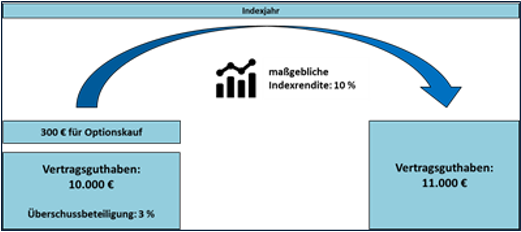

Bei Wahl der Indexpartizipation wird lediglich die Überschussbeteiligung der Kund:innen verwendet, um das gesamte Guthaben an der Wertentwicklung eines Index zu teilhaben zu lassen. Dies geschieht durch spezielle Finanzmarktinstrumente wie z. B. Optionen. Dabei wird nicht das Vertragsguthaben in den Index selbst investiert. Bei einer deklarierten Überschussbeteiligung von bspw. drei Prozent und einem Vertragsguthaben von bspw. 10.000 Euro stehen für die Finanzierung der Indexbeteiligung entsprechend 300 Euro zur Verfügung (siehe auch Grafik). Mit diesen 300 Euro kauft der Versicherer meist bei einem Bankpartner eine Option auf den entsprechend verwendeten Index, die gewährleistet, dass das (gesamte) Kundenguthaben an der Wertentwicklung des Index beteiligt ist.

Anders ausgedrückt sichert der Bankpartner dem Versicherer zu, am Ende eines Indexjahres die positive Wertentwicklung des Index auszubezahlen. Entwickelt sich der Index hingegen schlecht, übernimmt der Bankpartner die Verluste. Für diese Risikoübernahme verlangt der Bankpartner eine Gebühr, den sog. Optionspreis. Da jedoch in der Regel die Gebühr höher ist als die Überschüsse aus der Kapitalanlage des Versicherers, werden gute Wertentwicklungen in irgendeiner Art beschränkt. Dies erfolgt entweder in absoluter Höhe bspw. durch einen Cap (Renditeobergrenze) oder in relativer Höhe z. B. durch Quoten. Aus der Rendite, die nach Cap oder Quote übrigbleibt (maßgebliche Rendite), multipliziert mit dem Vertragsguthaben lässt sich das neue Vertragsguthaben am Ende des Indexjahres berechnen.

Wie erfolgt die Renditebeschränkung?

Am Markt existieren derzeit unterschiedliche Modelle zur Bestimmung der maßgeblichen Indexrendite. Nachfolgend werden die bedeutendsten Indexmodelle kurz beschrieben.

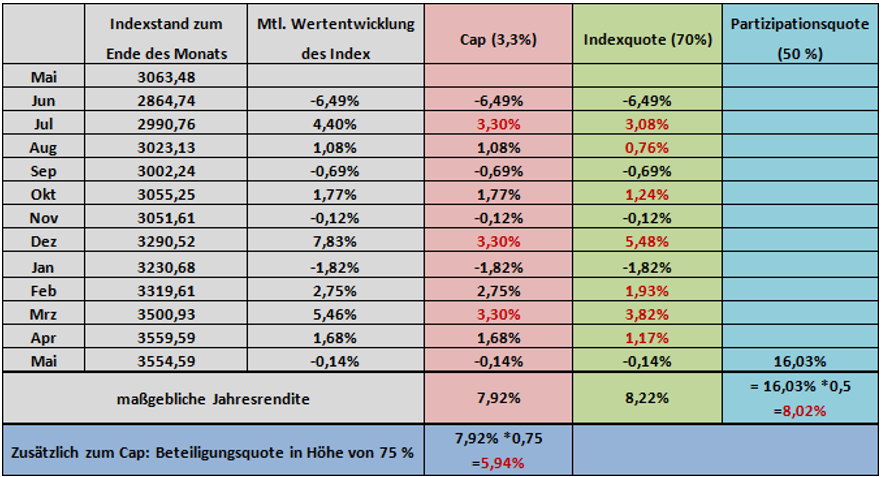

- Die bekannteste Methode ist die Beschränkung anhand einer Renditeobergrenze (Cap). Diese bestimmt die Höhe der maximalen Partizipation am Index pro Monat. Steigt der Index in dieser Periode um mehr als die Höhe des Caps, partizipiert der Versicherungsnehmer maximal in der Höhe dieser Renditeobergrenze. Die maßgebliche Jahresrendite für die Indexpartizipation errechnet sich schließlich durch Aufsummierung aller 12 Monatsrenditen im Indexjahr. Negative Renditen gehen dabei vollständig ein, positive begrenzt durch den Cap (rote Spalte in der Grafik).

- Eine weitere Variante zur Feststellung der maßgeblichen Indexrendite beruht auf sog. Indexquoten. Im Gegensatz zur Cap-Methode erfolgt dabei keine absolute sondern eine relative Begrenzung positiver Monatsrenditen (grüne Spalte in der Grafik).

- Eine inzwischen sehr beliebte Variante verwendet jährliche Partizipations- bzw. Beteiligungsquoten. Die entsprechende maßgebliche Indexrendite ergibt sich aus der Jahresperformance des Index multipliziert mit der Quote (blaue Spalte in der Grafik).

- Inzwischen gibt es auch eine Kombination aus Cap und Beteiligungsquote.

Allen Modellen ist gemein, dass im Fall negativer Jahresrenditen diese auf null gesetzt werden und die maßgebliche Indexrendite beträgt dementsprechend null Prozent. Folglich sind Verluste ausgeschlossen und das Vertragsguthaben bleibt auf dem Stand vom Vorjahr.

Welches Indexmodell ist besser?

Es stellt sich oftmals die Frage, in welches Indexmodell die Überschüsse am sinnvollsten investiert werden sollten. Ist das Cap-Verfahren günstiger, oder sollte besser in Modelle mit einer Partizipationsquote investiert werden? Und sofern dies geklärt ist, mit welchen Indizes sollen die entsprechenden Varianten kombiniert werden: Aktienindizes (DAX, EURO STOXX 50 etc.) oder (gemanagten) Multi-Asset-Indizes? Eine eindeutige Antwort auf diese Fragen ist nicht möglich. Vielmehr gibt es Marktsituationen, in denen das eine Modell dem anderen überlegen ist und umgekehrt.

- Indexmodelle, bei denen durch einen Cap eine Renditeobergrenze erzeugt wird, sind der Regel dann von Vorteil, wenn sich der Index ohne große Wertschwankungen während des Jahres entwickelt.

- Indexmodelle mit einer Partizipationsquote hingegen reagieren deutlich weniger sensitiv auf unterjährige Schwankungen. Entscheidend sind hier lediglich der Start- und Endwert des Index. Der Verlauf des Jahres spielt keine Rolle.

Indexmodelle mit einem Aktienindex verwenden in der Regel eine Renditeobergrenze in Form eines Cap, während Multi-Asset-Indizes hingegen auf Partizipationsquoten setzen.

Kann ich mehr als die Überschüsse für die Indexbeteiligung einsetzen?

Ja. Inzwischen gibt es Anbieter von Indexpolicen, die es Kund:innen ermöglichen, die Partizipation am Index zu erhöhen, indem die Partizipationshöhe vergrößert wird. Um dies zu erreichen, werden zusätzlich zu den Überschüssen auch Anteile des Vertragsguthabens für den Optionskauf verwendet. Dementsprechend besteht bei diesen Varianten die Möglichkeit, dass das Vertragsguthaben von einem auf das andere Jahr sinken kann. Im schlechtesten Fall verringert sich das Guthaben um die Gebühren, die für die Erhöhung der Indexpartizipation benötigt werden. Im Gegenzug profitiert Kund:innen bei einem positiven Verlauf des Index und erhöht somit die Renditechancen. Durch den Einschluss einer erhöhten Indexbeteiligung (sog. Index-Turbo) kann sich die Partizipationsquote bspw. verdoppeln. Somit profitieren Kund:innen in positiven Börsenjahren von höheren Renditegutschriften aus der Indexbeteiligung. In schlechten Börsenjahren verliert er neben den Überschüssen zusätzlich die eingesetzten Teile des Vertragsguthabens.

Für wen eigenen sich Indexpolicen?

Indexpolicen eigenen sich für Interessent:innen, die ein hohes Sicherheitsbedürfnis besitzen, da die Sparbeiträge vollständig in das Sicherungsvermögen des Anbieters fließen. Dadurch spielt auch die Überschussbeteiligung (Finanzstärke) des Versicherungsunternehmens eine entscheidende Rolle für die Renditeaussichten des Produkts. Durch die jährliche Wahlmöglichkeit einer Beteiligung an der Wertentwicklung eines Index besteht zudem die Möglichkeit, etwas mehr an Rendite zu generieren im Vergleich zur klassischen Rentenversicherung. Eine regelmäßige Beteiligung am Index ist dabei jedoch Voraussetzung.

Funktionsweise Index-Turbo

Wie funktioniert die Erhöhung der Indexbeteiligung?

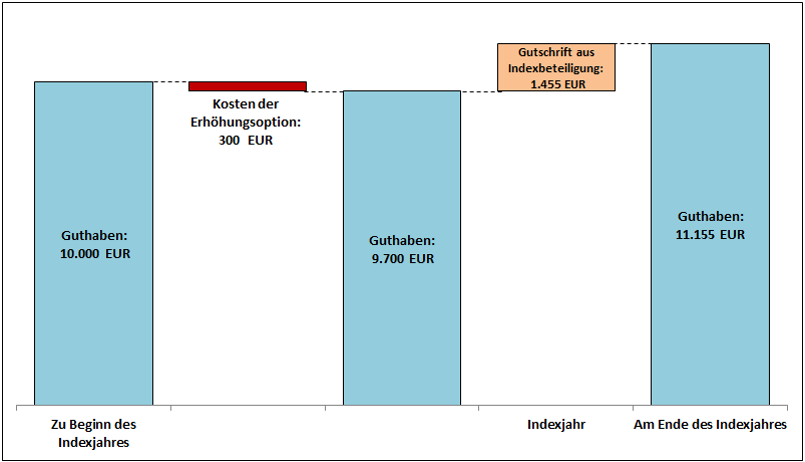

Die grundsätzliche Funktionsweise indexgebundener Rentenversicherungen ändert sich nicht. Um eine Beteiligung am Index zu erreichen, werden weiterhin Optionsgeschäfte verwendet. Um jedoch eine höhere Beteiligungsquote darstellen zu können, werden neben der Überschussbeteiligung zusätzliche Kapitalmittel benötigt, die dem Vertragsguthaben entnommen werden. Diese zusätzlichen Kosten (für die Option) schmälern zunächst das Vertragsguthaben und somit die Bemessungsgrundlage für die Indexpartizipation. Beträgt bspw. das Guthaben zu Beginn des Indexjahres 10.000 Euro und der Preis für die Erhöhungsoption drei Prozent, verringert sich der Policenwert um 300 auf 9.700 Euro. Siehe hierzu auch die folgende Abbildung.

Wie ermittelt sich die Renditegutschrift aus der Indexbeteiligung?

Auch bei der Ermittlung der Renditegutschrift ändert sich die Funktionsweise nicht. Neben der Verringerung der Bemessungsgrundlage für die Indexpartizipation (von 10.000 auf 9.700 Euro) erhöht sich die Partizipationsquote. Im obigen Beispiel erhöht sich diese von 100 auf 150 Prozent, d. h. erwirtschaftet der Index ein Plus von 10 Prozent, erhöht sich das Guthaben um 15 Prozent. Dementsprechend ergibt sich eine Gutschrift aus der Indexbeteiligung in Höhe von 1.455 Euro. Im Vergleich hierzu hätte die gleiche Police ohne Erhöhungsoption eine Renditegutschrift in Höhe von 1.000 (=10.000 * 10%) Euro erzielt. Am Ende des Indexjahres beträgt das Guthaben bei Wahl der Erhöhungsoption somit 11.155 Euro und liegt damit über dem Guthaben einer Standard-Indexpolice (11.000 Euro).

Bei der Ermittlung der effektiven Jahresrendite aus der Indexbeteiligung müssen dementsprechend die zusätzlichen Kosten für den Optionskauf berücksichtigt werden, indem sie in Abzug gebracht werden. Außerdem verringert sich durch den zusätzlichen Kapitaleinsatz für den Optionskauf auch die Bemessungsgrundlage für die Indexpartizipation, was die effektive Rendite obendrein schmälert. Somit profitiert der Kunde in positiven Börsenjahren von höheren Renditegutschriften aus der Indexbeteiligung. In schlechten Börsenjahren verliert er neben den Überschüssen zusätzlich die eingesetzten Teile des Vertragsguthabens.

Kann man dabei Geld verlieren?

Ja, anders als in der Standard-Indexpolice ist dies möglich. Wird etwa die Indexrendite aufgrund eines schlechten Indexjahres auf null gesetzt, reduziert sich das Vertragsguthaben um gerade eben die Kosten der Erhöhungsoption. Im vorangegangenen Beispiel bedeutet dies einen Verlust von 300 Euro bzw. einer Rendite von minus drei Prozent. Aber auch in Jahren mit einer (sehr) geringen Indexrendite können Kund:innen bei Wahl der Erhöhungsoption Geld verlieren.

Ist bei einer positiven Indexrendite die Erhöhungsoption immer vorteilhaft (besser)?

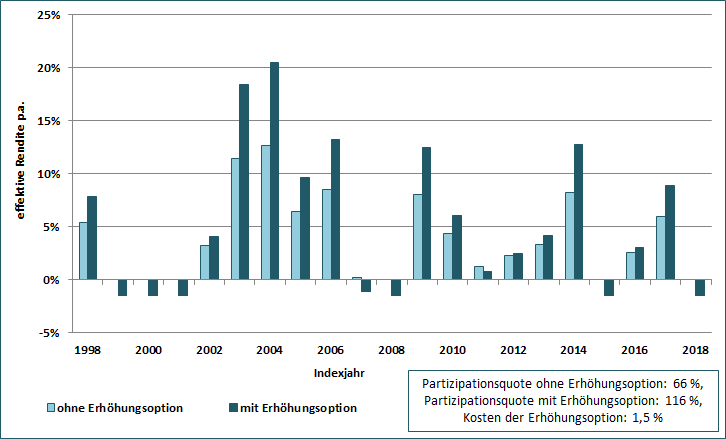

Wie bereits oben angedeutet, nein! Denn wie folgende Abbildung zeigt, ist die Erhöhungsoption erst ab einer hinreichend guten Indexperformance vorteilhaft. Bspw. zeigt sich in den Jahren 2007 und 2011, dass trotz positiver Wertentwicklung des Index die Erhöhungsoption dazu geführt hat, dass die effektive Rendite geringer ist im Vergleich zur Indexpartizipation ohne Erhöhungsoption. Zudem veranschaulicht diese Grafik, dass in den Jahren, in denen die Wertentwicklung des Index negativ war und somit auf null gesetzt wurde, bei Wahl der Erhöhungsoption eine negative Rendite resultiert, und zwar exakt in der Höhe der Kosten für die erhöhte Partizipationsquote.

Ob die Wahl der Erhöhungsoption also lohnt, hängt von verschiedenen Faktoren ab. Neben der Wertentwicklung des Index selbst spielen die Kosten der Erhöhungsoption und die Beteiligungsquote vor und nach Erhöhung eine Rolle. Sind letztere bekannt, lässt sich die Höhe derjenigen Indexrendite ermitteln, oberhalb derer die Erhöhungsoption eine Verbesserung darstellt. Eine detaillierte Beschreibung und Berechnung dieser Break-Even-Renditen findet sich in der Studie “Ein Jahrzehnt Indexpolicen – Ein Überblick”.

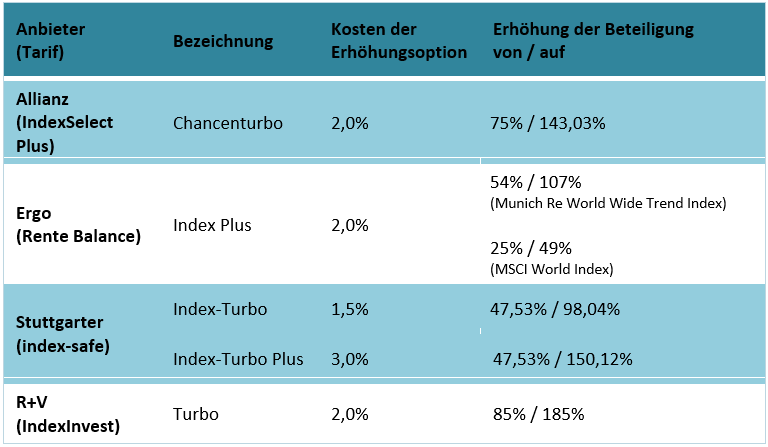

Welche Versicherer bieten diese Option an?

Aktuell bieten drei Versicherer eine indexgebundene Rentenversicherung mit einer Erhöhungsoption an. Neben der Stuttgarter Lebensversicherung, die als Vorreiter dieser Erhöhungsoption gilt, bieten inzwischen auch die Allianz und die Ergo dem Kunden die Möglichkeit an, die Renditechancen durch eine erhöhte Partizipationsquote zu verbessern. Einen Überblick liefert die nachfolgende Abbildung. Dabei ist zu beachten, dass ein Vergleich der Kosten der Erhöhungsoption nicht möglich ist. Der Grund hierfür liegt darin, dass sich die Kosten auf verschiedene Indizes mit unterschiedlichen Volatilitäten, welche einen Einfluss auf den Optionspreis besitzen, beziehen.

Hat sich diese Option in der Vergangenheit gelohnt?

Im Gegensatz zu den herkömmlichen Indexpolicen, die bereits mehr als 10 Jahre auf dem Markt sind, gibt es das erste Produkt mit Erhöhungsoption erst seit dem Jahr 2016, so dass eine Untersuchung realer Indexrenditen inklusive einer Erhöhungsoption keine validen Rückschlüsse über deren Vorteilhaftigkeit zulässt. Rückrechnungen unter der Annahme aktueller Konditionen (Kosten für die Erhöhungsoption und die Partizipationsquoten) des IVFP zeigen jedoch, dass bei Wahl der Erhöhungsoption in fast allen Fällen eine höhere durchschnittlichere Rendite erzielt wurde (siehe auch Studie “Ein Jahrzehnt Indexpolicen – Ein Überblick”).

Für wen eignet sich die Erhöhungsoption?

Zusammenfassend lässt sich sagen, dass für Versicherungsnehmer:innen, die bereit sind, einen Tick mehr Risiko einzugehen, die Erhöhungsoption eine sinnvolle Ergänzung zur herkömmlichen Indexpartizipation ist. Insbesondere in Zeiten (sehr) niedriger Zinsen bietet eine erhöhte Partizipationsquote zusätzliche Renditechancen. Aber auch hier gilt: nur eine stetige Partizipation am Index inklusive der erhöhten Partizipationsquote vergrößert dann die Renditeaussichten.